この記事はこんな方におすすめです!

- 投資に興味を持っている方

- リスクを抑えた分散投資をしたい方

- 株式との違いを知りたい方

こんにちは、ゆかわ(@yukawa144)です。

みなさん、投資信託はご存知ですか?

「株は知っているけど、投資信託についてはあんまり……」

「投資信託って、なんか怪しそう……」

投資に興味を持っても、知らない言葉が出てくるとすごく不安になってしまいますよね。

本記事では、投資信託について、株式との違いも含めて解説していきたいと思います!

ぜひ最後まで読んでいってください!

投資信託とは

投資信託とは株や債権などと並ぶ金融商品のひとつです。

他の商品との大きな違いは多くの投資家から集めた資金を1つにまとめて、運用の専門家が投資・運用を行うことで得られた利益を出資者に分配する点が挙げられます。

その道のプロに「信」じて「託」すから投資信託なんですね!

株式との違い

代表的な金融商品と言えば「株式」ですよね。

ここでは「投資信託」と「株式」の違いについて見ていきましょう。

| 投資信託 | 株式 | |

|---|---|---|

| 運用者 | プロが資金を集めて運用 | 自分で銘柄を指定して運用 |

| 投資対象 | 分散投資(様々な銘柄) | 集中投資(個別銘柄) |

| 投資金額 | 少額から投資(100〜1,000円) | 高額から投資(数万円〜数10万円) |

プロが選んだ商品を少額から購入することができるので投資初心者にはピッタリですね!

利益の種類

投資信託で得られる利益には「売却益」と「分配金」の2種類あります。

売却益

購入した投資信託の価格(=基準価格)が購入した時よりも高くなったときに売却した時の利益を「売却益」と呼びます。

例)基準価格100,000円で購入した投資信託を120,000円で売却した場合、20,000円の売却益となります。

120,000円 − 100,000円 =20,000円(売却益)

売却益には約20%の税金がかかりますが、NISAであればこの税金がかかりませんよ!

分配金

売却したときに得られる売却益のほかに分配金を出している投資信託があります。

投資信託の運用がうまくいった際に、運用会社から投資家に還元される利益が「分配金」となります。

投資信託の種類

投資信託は「株式」「債券」「その他」などを1つにまとめた詰め合わせ商品となります。

また投資対象を大きく分類した場合、「国内」と「外国」に分けられます。

ここではそれぞれの特徴をみていきましょう。

| ローリスク・ローリターン | ← | ー | → | ハイリスク・ハイリターン |

|---|---|---|---|---|

| 銀行預金 | 国内債券 | 外国債券 | 国内株式 | 外国株式 |

自分のリスク許容度の範囲内に収まる商品を選びましょう!

投資対象には不動産に投資する「REIT(リート)」やエネルギー・貴金属に投資する「コモディティ」などがあります。複数の投資対象を詰め合わせた「バランス型」もあります。

手数料

投資信託で運用する場合、3種類の手数料がかかりますのでそれぞれ見ていきましょう。

販売手数料

販売手数料はその名の通り、投資信託の購入時に証券会社や銀行に支払う手数料となります。

NISAやiDeCoで選べる投資信託の多くは販売手数料が0円となります(=ノーロード)

信託財産留保額

投資信託を売却するときにかかる手数料となります。投資信託によっては0円の場合があります。

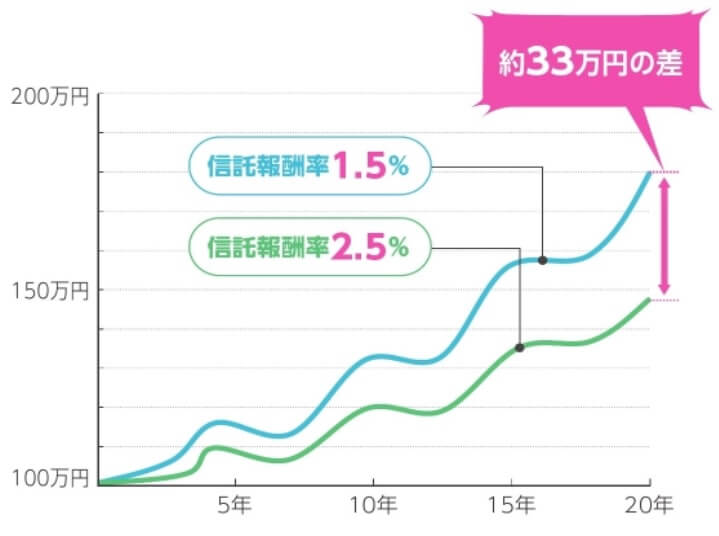

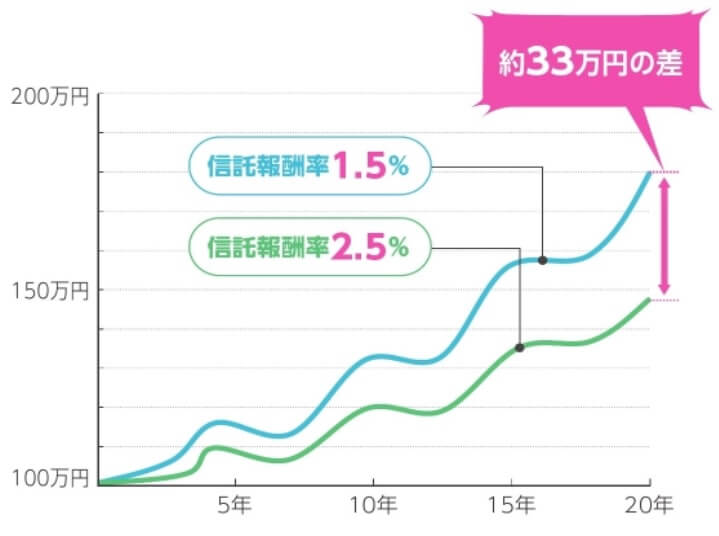

信託報酬料

投資信託を保有している間にかかる運用手数料となります。

販売手数料・信託財産留保額とは異なり、必ず発生する費用となります。

信託報酬料はわずか1%違うだけでも長期間の運用では大きな差となるので注意しましょう!

投資信託の評価

ここでは投資信託を選ぶ上で重要になる指標を確認していきましょう。

基準価格

基準価格とは投資信託の今現在の値段のことです。

購入した時より基準金額が増えていれば値上がり益となり、逆に下がっていれば値下がり損となります。

取引単位は「口(くち)」であり、通常1万口当たり1万円で設定されています。

純資産総額

純資産総額とは投資信託の規模の大きさを表しています。

総額が大きいほど資産が集まっていることがわかり、安定した運用が行われていることがわかります。

トータルリターン

トータルリターンとは一定期間でどれだけ値上がり又は値下がりしたかを年率で表す指標で単位は「%」で表します。

この数値が大きいほど運用成績は優秀と判断できます。

ただし、あくまで過去の成績を判断する指標であるため、将来の値上がりが約束されているわけではない点に注意しましょう。

トータルリターンだけではなく基準価格と純資産総額も合わせて判断しましょう!

ドル・コスト平均法

最後に投資信託の購入方法の内、最も安定した運用が期待できる「ドル・コスト平均法」について説明します。

ドル・コスト平均法とは定期的に定額で購入する手法となります。

特に効果を発揮するのが値下がりしたときで、購入価格が安い分より多くの口数を購入することができます。

長期投資の場合、安いときに購入した数量が多いほど値上がりしたときの利益が大きくなるため、値下がりしている時は安い価格でたくさん買えたと考えることができます。

まとまった金額で一度に購入する「一括投資」はリスクが大きいため、投資初心者の方は「ドル・コスト平均法」から始めるのがおすすめです。

大きなリターンを得たい場合は「一括投資」、安定した運用を目指す場合は「ドル・コスト平均法」と覚えておきましょう。

定期購入の金額や頻度は各証券会社のサイトから設定することができます。

ドル・コスト平均法で運用する場合は毎回同じ金額で購入する「定額購入」で設定しましょう。

※毎回同じ口数を購入する「定量購入」ではないので注意

以上、最後まで読んでいただきありがとうございました。

ではまた次の記事でお会いしましょう!